Die Renteninformation weist Sie auf einen sehr wichtigen Punkt hin

So finden Sie es Wort für Wort am Ende der ersten Seite einer jeden Renteninformation, die jährlich an Millionen Bürger verschickt werden. Der Staat selbst weist Sie bereits heute darauf hin, dass Sie für das Alter sparen müssen. Der Staat selbst warnt, dass Renten künftig noch niedriger ausfallen werden. Eine solche Offenheit erlebt man seitens der Politik eigentlich nur in Krisenzeiten – und mit Blick auf die Rente befinden wir uns auch bereits seit Jahren in einer solchen.

Im Kern funktioniert unsere Gesetzliche Rente so: Viele Beitragszahler zahlen heute ein, damit – ebenfalls heute – die Rente der Ruheständler davon gezahlt werden kann. Rücklagen, die evtl, sogar durch Investition „von alleine“ wachsen können, sind in unserem Rentensystem gar nicht vorgesehen. Was rein geht, geht auch umgehend wieder raus.

Das System wurde noch unter Reichskanzler Bismarck eingeführt, also in einer Zeit, in der viele Kinder geboren wurden, und der Ruhestand „dank geringerer Lebenserwartung“ nur einige Jahre dauerte. Seit mehreren Jahrzehnten hinkt die Funktionalität dieses Systems vor allem aus diesen Gründen:

- Verbreitete Niedriglohnjobs, gebrochene Erwerbsbiografien und späte Berufseinstige führen bei zahlreichen Versicherten zu niedrigen Renten

- Ständig steigende Lebenserwartung (allein von 1980 bis 2014 stieg diese um ganz fünf Jahre!)

- Dauerhaft niedrige Geburtenrate (dadurch weniger junge Menschen, wodurch der Anteil der alten Menschen an der Gesamtbevölkerung ebenfalls stetig steigt)

Das System wird mittels massiver Bezuschussung aus Steuergeldem am Leben gehalten. Dabei wird es wohl auch bis auf Weiteres bleiben, da wohi keine Regierung den Kraftakt eines Systemwechsels auf sich nehmen wird.

Fakt bleibt auf jeden Fall: Wer im Ruhestand mindestens die heutige Lebensqualität genießen möchte, muss selbst für das Alter sparen.

Für das Alter sparen – aber wie?

Im ersten Schritt ist es erst einmal egal, wie man fürs Alter spart. Sparbuch, Tagesgeldkonto, Fondssparplan, Rentenversicherung… – Hauptsache Sie bauen fürs Alter einen Kapitalstock auf, aus dem Sie die bescheidene Altersrente aufstocken können, damit sie auch fürs tägliche Leben ausreicht.

Betrachtet man die verschiedenen Sparformen im zweiten Schritt genauer, stellt man zwei deutliche Unterschiede fest:

- die steuerliche Behandlung der Auszahlung

- und die Verrentungsmöglichkeit

Bei beiden Punkten gibt es Unterschiede mit enormer Auswirkung für Sie. Der Einfachheit halber möchten wir im Weiteren bei jeder Form von Bankprodukt (z. B. Sparbuch, Fondssparplan) nur vom Sparplan sprechen, da die Bedingungen ungeachtet des tatsächlichen Produkts immer identisch sind.

Die steuerliche Behandlung – Ein kleines Steuergeschenk des Staats

Der Gesetzgeber fördert einzelne Formen des Alterssparens direkt und sehr stark (Riester- und Basisrente sowie betriebliche Altersvorsorge). Das ist bei klassischen Sparformen und Kapitalanlagen nicht der Fall. Doch auch bei der flexiblen Privatrente möchte er eine fundierte Vorsorge für den Ruhestand belohnen.

Für die Versteuerung lebenslanger Renten wird nur ein steuerpflichtiger Anteil, der sog. Ertragsanteil herangezogen. Dieser liegt beispielsweise im Alter 67 bei nur 17 %. Somit bleibt ein Großteil der Rente steuerfrei. Selbst bei einem angenommenen Spitzensteuersatz von 42 % (in der Praxis liegen die Werte allerdings eher selten wesentlich über 30 %), müssten somit von 100 EUR monatlicher Altersrente maximal 7,14 EUR abgeführt werden. Entscheiden Sie sich nach einer mind. 12-jährigen Laufzeit für eine Kapitalauszahlung ab Vollendung des 62. Lebensjahres, ist der Ertrag nur zur Hälfte steuerpflichtig (sog. Halbeinkünfteverfahren).

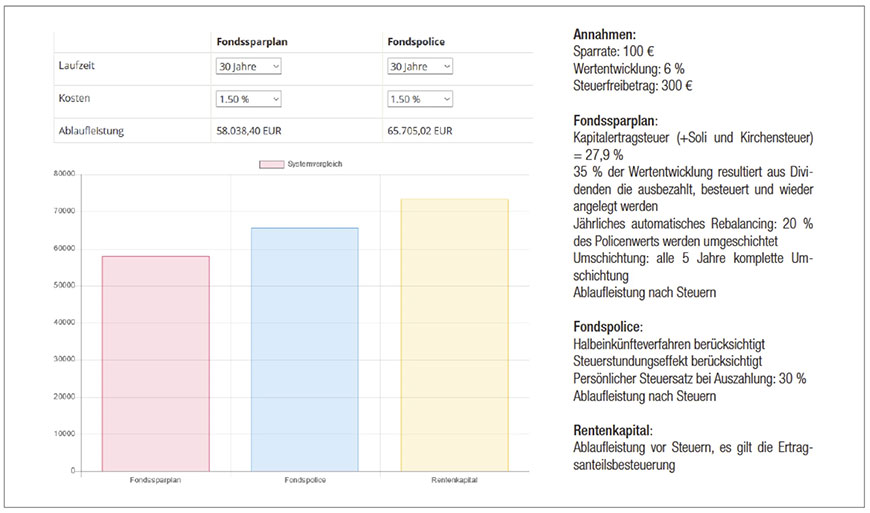

Unser nachstehendes Beispiel soll zeigen, welche Auswirkungen dies auf das Kapital hat, das Ihnen aus einem Sparplan und alternativ dazu, aus einer privaten Rentenversicherung im Ruhestand wirklich zur Verfügung steht (Kapitalabfindung). Bei Kapitalauszahlungen aus Fondsrentenpolicen der 3. Schicht für Neubaschlüsse bzw. neue Verlagsteile ab dem 1.01.2018 gilt zusätzlich eine pauschale Teilfreistellung von 15 %. Der mit dem persönlichen Steuersatz zu versteuernde Anteil beträgt dann insgesamt lediglich 42,5 % der Erträge (50 % von 85 %). Somit ergeben sind selbst bei einem angenommenem Spitzensteuersatz von 42 % nur 17,85 % an tatsächlich abzuführenden Steuern.

Lebenslanger (Versorgungs-)Lückenschluss gefällig?

Der zweite Unterschied, den wir feststellten können, liegt in der Verrentung. Da Ihnen mit der Gesetzlichen Altersrente eine monatliche Einkommenslücke entsteht, die ein Leben lang präsent ist, ergibt es auch Sinn, sich das Altersguthaben eines Vorsorgevertrags auch monatlich auszahlen zu lassen. Eine lebenslange Rente ist die perfekte Lösung.

So eine Absicherung kann Ihnen allerdings nur und ausschließlich eine Rentenversicherung bieten. Nur hier erwerben Sie mit Ihrem Alterssparen auch den Versicherungsschutz einer garantierten, lebenslangen Rente – ganz egal, wie alt Sie auch immer werden, die Rentenversicherung wird zahlen.

Und wenn Sie früh sterben? Auch dann stellt die Rentenversicherung – je nach Anbieter und Tarif – verschiedene Möglichkeiten der Hinterbliebenenversorgung zur Auswahl. Das verbleibende Vertragsguthaben bleibt ihren Hinterbliebenen erhalten.

Ein Entnahmeplan lässt sich wie ein Sparplan darstellen – nur umgekehrt. Um diesen berechnen zu können, muss jedoch immer bereits vor Beginn seiner monatlichen Auszahlungen auch festgelegt werden, über wie viele Jahre er laufen soll. Das Problem liegt nahe: Leben Sie nach Renteneintritt nun doch noch 30 und nicht nur 25 Jahre, fällt die „Zusatzrente“ für die letzten fünf Jahre einfach aus, weil der Kapitalstock aufgebraucht wurde. Da gerade in diese letzten Lebensjahre auch das Volksproblem der Pflegebedürftigkeit mit all den hohen Kosten fällt, kann das den finanziellen Super-GAU für Sie und Ihrer Familie bedeuten.

Welche Art Rentenversicherung passt zu Ihnen?

Nachdem wir nun die Unterschiede zwischen den Möglichkeiten durchleutet haben, die fürs Alterssparen zur Verfügung stehen, sollten wir nun die Unterschiede bei den verschiedenen Arten der Rentenversicherungen betrachten, denn hier sind die Unterschiede enorm. Der Markt bietet hier inzwischen eine Fülle verschiedener Ansätze. Wir möchten uns im Weiteren aber auf die drei Varianten beschränken, die tatsächliche Relevanz bei der Kundenentscheidung haben. Grundsätzlich ist inzwischen fast alles möglich. Sprechen Sie uns daher bitte unbedingt darauf an, wenn Sie selbst besondere Wünsche an Ihre Altersvorsorge haben. Wir zeigen Ihnen gerne auch hier die Möglichkeiten des Marktes auf. Doch hier zunächst die drei wichtigsten Varianten:

Die klassische Rentenversicherung

Die klassische Rentenversicherung ist – im positiven Sinne – der Dinosaurier unter den Varianten der privaten Rentenversicherung. Gefühlt gab es diese Lösung schon immer – real aber schon weit vor Gründung der Bundesrepublik Deutschland. Ihre Sparbeiträge fließen hier in den Deckungsstock des gewählten Versicherungsunternehmens. Dort werden Sie mit aktuell 0,9 % Garantiezins verzinst. Da der Versicherer mit Ihrem Geld arbeitet, ist er bestrebt, insgesamt einen Ertrag zu erwirtschaften, der über dem Garantiezins liegt. Hieraus resultieren die Überschüsse, die ebenfalls mit in Ihren Vertrag einfließen. Die durchschnittliche Gesamtverzinsung, die ein Rentenversicherungsvertrag erwirtschaften kann, liegt derzeit bei ca. 3,25 % p. a.. Die klassische Rentenversicherung unterliegt einer verhältnismäßig strengen gesetzlichen Reglementierung hinsichtlich des Investments, das ein Versicherungsunternehmen betreiben darf (Kapitalanlagerestriktion). Daher erfolgt die Anlage von Kundengeldem in erster Linie in festverzinslichen Wertpapieren. In deutlich kleinerem Rahmen auch in Immobilien und Aktien. Die klassische Rentenversicherung zählt zu den konservativen und damit sehr sicheren Anlageformen. Für viele ist sie daher die perfekte Lösung für den Ruhestand – auch oder gerade, weil Sie selbst nicht wirklich wissen, wie Ihr Geld angelegt wird. Aber das wissen Sie bei Ihrer Hausbank ja auch nicht.

Die fondsgebundene Rentenversicherung

Die fondsgebundene Rentenversicherung geht einen anderen Weg als ihre kapitalbildende Schwester. Hier erfolgt die Anlage in Fonds, die von Ihnen entweder einzeln aus dem Angebot des Versicherers ausgewählt werden oder in vorgegebenen Paketen (den sog. „Baskets“). Auch Fondsangebote mit vermögensverwaltendem Charakter sind hier bekannt. Wer diese Form der Altersvorsorge wählt, sollte mindestens über ein Grundverständnis des Anlagemarktes (Aktien, festverzinsliche Wertpapiere) verfügen. Auch ein grundsätzlicher Optimismus sollte vorhanden sein, dass die Märkte ein höheres Ertragspotential haben, als es dem Branchendurchschnitt der Kapitalrente entspricht. Nur dann passt diese Form der Rentenversicherung zu Ihnen. Sie finden hier keine Garantieverzinsung, das Vertragsguthaben kann mit den Kursen der Fondsanteile hoch und runter schwanken. Darin liegt natürlich die Chance sehr viel aus seinem Geld zu machen – allerdings auch das Risiko, dass ein Kurstief Ihr Vertragsguthaben zum Rentenbeginn stark minimiert. Um gerade dieses Risiko zu vermeiden, bieten viele Tarife inzwischen ein automatisches Ablaufmanagement, mit dem das Vertragsguthaben zum Ende der Laufzeit nach und nach in festverzinsliche Wertpapiere umgeschichtet wird, die im Regelfall ein geringeres Kursschwankungsrisiko aufweisen als z. B. Aktienfonds. Der Grundsatz bleibt allerdings: Sie entscheiden hier selbst, wie Ihr Geld angelegt werden soll – mit allen Konsequenzen.

Hybride Rentenversicherungen

Hier wird versucht, „das Beste aus beiden Welten“ miteinander zu kombinieren. Hybride Renten bieten in der Regel eine garantierte Mindestverzinsung, mind, aber den garantierten Beitragserhalt. Den Gesamtertrag strebt man allerdings mit einer Anlage in Fonds an. Diese Form kann vor allem in Niedrigzinsphasen eine interessante Lösung sein, die Sicherheit mit Ertragschance kombiniert. Da Garantien immer auf die ein oder andere Art rückgedeckt werden müssen, fällt der frei anlegbare Sparanteil für das Fondsinvestment kleiner aus als in der waschechten Fondspolice. Der Gesamtertrag wird daher sehr wahrscheinlich geringer ausfallen. Im Gegenzug wird der „freie Fall“ des Anlagewerts in schlechten Zeiten durch die Garantien gebremst.

Weitere Vorteile einer Rentenversicherung

Eine lebensbegleitende Lösung dank maximaler Flexibilität

Werfen wir noch einen Blick auf die Flexibilität der privaten Rentenversicherung. Eben diese Flexibilität ist einer der Hauptgründe, weswegen Kunden sich für diese Form der Altersvorsorge entscheiden und staatlich geförderten Lösungswegen den Rücken zuwenden. Die private Rentenversicherung lässt sich an fast alle Lebenssituationen anpassen. Wir möchten hier kurz auf die wichtigsten Möglichkeiten eingehen, die Ihnen ein solcher Vertrag bietet.

Lebenslange Rente oder Kapitalabfindung

Am Ende der Laufzeit können Sie sich entscheiden, ob Sie die lebenslange Rente haben möchten oder doch lieber eine einmalige Kapitalabfindung. Argumente gibt es für beide Auszahlungsvarianten. Mit der privaten Rentenversicherung haben Sie die Möglichkeit, die Entscheidung erst dann zu treffen, wenn Sie die Konsequenzen für Ihre eigene Versorgung altersbedingt auch realistisch abschätzen können.

Als Sicherheit hinterlegen

Planen Sie größere Anschaffungen, wie z. B. den Erwerb einer Immobilie, werden Sie Sicherheiten für den Kreditgeber erbringen müssen. Das Guthaben einer privaten Rentenversicherung kann in vollem Umfang als Sicherheit verpfändet werden. Übrigens: Immobilienfinanzierungen können in der Regel auch direkt über einen Lebensversicherer abgewickelt werden.

Beleihung / Entnahmen / Vorzeitige Kündigung

Natürlich kann es vorkommen, dass man im Lauf der Jahre auch einmal in eine finanziell prekäre Situation gerät. Auch hier lässt Sie die private Rentenversicherung nicht im Stich. Grundsätzlich bietet nahezu jeder Versicherer seinen Kunden die Möglichkeit, ein Policendarlehen bis zur Höhe des Guthabens aufzunehmen (Bonität vorausgesetzt). Wie einen Bankkredit können Sie dann in vereinbarten Raten tilgen ohne dabei Ihre Altersvorsorge in Gefahr zu bringen. Im Regelfall können Sie während der Ansparzeit Ihres Vertrags auch über Teile des Guthabens verfügen (z. B. durch Entnahme oder Teilkündigung) oder – wenn es gar nicht anders geht, den kompletten Vertrag auflösen. Beachten Sie hierbei bitte die steuerlichen Konsequenzen.

Flexibilität des Beitrags / Sonderzahlungen

Auch der vereinbarte Monatsbeitrag Ihrer privaten Rentenversicherung ist nicht unveränderbar. Je nach Ihren Vorstellungen und Möglichkeiten können Sie ihn an neue Bedürfnisse oder Situationen anpassen. Mit Sonderzahlungen in den Vertrag können Sie das Ablaufergebnis steigern.

Wie gesagt, handelt es sich hier nur um die wichtigsten Punkte, die für die Flexibilität der privaten Rentenversicherung sprechen. Gerne gehen wir im Rahmen eines persönlichen Gesprächs im Detail auf Ihre Fragen dazu ein. Halten wir für den Moment fest: Die private Rentenversicherung ist eines der flexibelsten Altersvorsorgeprodukte überhaupt!